在BEPS包容性框架公布双支柱征税方案最新进展后,全球最低税率所达成的共识在各经济体间也产生了重大影响。

其中,拥有对全球秘密司法管辖区行使制裁权的欧盟就通过修订版的不合作税收管辖区名单(以下简称“税收名单”),以向第三方国家施加压力,进而提高税收透明度,并消除税制中的不利因素。

据悉,欧盟做出上述决定的时间是今年10月份,当时在欧盟理事会举办的经济和金融事务会议上,参会部长们通过了关于修订欧盟税收名单的决议。

在理事会发布的修订版欧盟名单新闻稿中,安圭拉、多米尼克和塞舌尔这三个税收管辖区此前因不符合欧盟的税收透明度标准(因未满足OECD全球税收透明度与信息交换论坛若干规定)而被欧盟列入黑名单。

“欧盟理事会鼓励列入名单的司法管辖区做出改进,包括税收和非税收措施,以防止税基侵蚀。比如,在税收防御措施方面,主要包括所列管辖区内发生的费用不可扣除、受控外国公司规则、预扣税措施及对股东分红参与免税的限制等。”安永大中华区国际及并购重组税务咨询主管合伙人蔡伟年在接受采访时表示。

他举例称,目前欧盟成员国卢森堡已通过法案,政策明确在满足某些条件下,如果某管辖区向欧盟黑名单国家的公司支付利息费用或者特许权使用费,则卢森堡支付的费用不得税前抵扣。

“这意味着,如果被欧盟列入税收黑名单,那欧盟成员国可能会采取上述此类单方面措施,以打击黑名单国家,这会增加交易双方的税收不确定性。”蔡伟年告诉《中国经营报》记者。

追溯历史,欧盟对司法管辖区的单方制裁早在2016年就已开始,2017年12月5日,欧盟理事会发布了第一份欧盟不合作税收管辖区名单。

根据欧盟公布的信息,该名单由AB两部分组成,A是那些未能在规定期限内达到欧盟标准的税收管辖区(简称:避税黑名单),B则包括已充分承诺改革税收政策,但在履行承诺时仍有待密切监督的税收管辖区(简称:避税灰名单)。

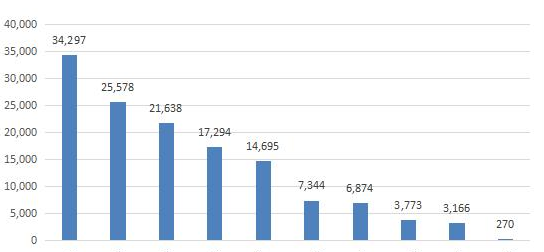

A部分的初始名单包括17个被视为不符合欧盟委员会制定的相关标准的税收管辖区。该名单发布以后,入围的管辖区根据欧盟企业税收行为准则小组的建议进行了多次修改。

一位国际税收研究人士坦言,已经在名单上的管辖区,其在规定时间进行的税收政策调整,最终需要经过欧盟行为准则小组的确定。经过专业评估,其税收政策如果符合欧盟要求,则会从A或B的名单中被移出。

不过,为了进一步防止税基侵蚀,在2018年欧盟委员会采取首轮应对措施后,欧盟理事会对成员国之间的融资和投资行为再次提出了新的要求。从内容看,之后发布的一系列政策都直指那些存在以离岸架构吸引利润但没有实际经济活动的税收制度。

“不论是税前扣除被否定,还是强化受控外国企业规则,欧盟理事会的诸多举措意在支持建立一种公平有效的税收制度,以提高全球税收透明度。”前述研究人士分析。

2020年11月,理事会表示支持修订行为准则,这与OECD双支柱方案所强调的内容相吻合。

10月8日,20国集团与经合组织(G20/OECD)税基侵蚀与利润转移(BEPS)包容性框架(以下简称“BEPS包容性框架”)发布《关于应对经济数字化税收挑战双支柱方案的声明》,并阐述双支柱征税方案的最新进展。

“双支柱”方案中,支柱一突破现行国际税收规则中关于物理存在的限制条件,向市场国重新分配大型跨国企业的利润和征税权,以确保相关跨国企业在数字经济背景下更加公平地承担全球纳税义务。

支柱二则是通过建立全球最低税制度,打击跨国企业逃避税,并为企业所得税税率竞争划定底线。

对于支柱二的进展,工作小组将于2021年完成全球反税基侵蚀规则的立法模板设计,以及应税规则的协定范本条款,并于2022年完成多边工具的开发与促进全球反税基侵蚀规则协调一致实施的框架。

在此背景下,BEPS包容性框架关于国际税收改革的谈判(BEPS 2.0)也在持续推进。然而对市场而言,BEPS 2.0方案引发了关于全球最低税率话题的关注。

蔡伟年表示,去年7月,欧盟委员会提出要加强欧盟内外税收治理的具体建议。“通过谈判,全球最低税率概念有望纳入欧盟行为准则范围中。”

但鉴于目前各管辖区履行承诺的期限不断变化,欧盟各成员国商定,自2020年起,每年对欧盟名单的更新不超过两次,以确保名单制定流程更加稳定,预计下一次欧盟名单更新时间为2022年2月。(本报记者 杜丽娟 北京报道)