近日,青瓷游戏递表港交所,成为今年首家在港交所谋求资本市场上市的游戏公司。

青瓷游戏上一次引发大规模的关注,还是因为腾讯、阿里和B站的联合入股。青瓷游戏大股东A股游戏公司吉比特分别向上述三家公司转让其所持有青瓷3.37%的股权。

青瓷游戏在2020年凭借手游《最强蜗牛》,在国内游戏市场赢得了不少热度,也实现了较高的流水。仅《最强蜗牛》一款游戏在2020年所贡献收入在其总营收中的占比约九成,而这一高占比也体现了青瓷游戏对这款游戏的依赖。

与此同时,在旧游流水下滑且已步入生命周期后半段、新游颓势已显的情况下,青瓷游戏要想取得长远发展仍需探索新增长点。分析师认为青瓷游戏在社群运营方面固然能为用户增长产生一定促进作用,但对其更为重要的是打造IP,产生IP粘性。

营销费用占比近40%,第一季度研发投入不足2%

青瓷游戏是专注休闲游戏领域的移动游戏开发商,截至最后实际可行日期,共运营6款移动游戏,拥有10款移动游戏储备,主要集中在放置类以及Rogue-like RPG游戏。

招股书显示,近三年来,青瓷游戏整体业绩增速较快。

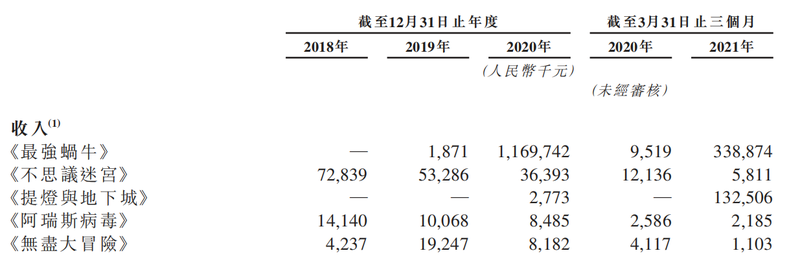

2018年至2020年,青瓷游戏的总收入分别为9842.1万元、8870.4万元、12.27亿元,复合年增长率为253.1%;经调整利润分别为3886万元、2229万元、1.66亿元,复合年增长率为106.8%。

就业务模式来看,青瓷游戏的收入主要来自游戏运营收入、游戏授权收入、信息服务收入,其中,游戏运营收入占比逐年增加,2021年第一季度,游戏运营收入占总收入的比重达95.4%。

招股书显示,截至2021年3月31日,青瓷游戏的平均MAU为370万人,平均MPU为78.2万人,ARPPU为205元。与此同时,其累积注册人数从2018年的2745.8万人增长至2021年第一季度的6575.3万人。

2021年第一季度,青瓷游戏营收为4.8亿元,上年同期为2931万元,同比增长近16倍;经调整利润为1.72亿元,上年同期为1321万元。

2020年,上线半年左右的《最强蜗牛》贡献了11.70亿元的收入,在总营收中的比重约90%;2021年第一季度,《最强蜗牛》贡献了3.39亿元的收入,占比约70%。然而,与此同时,青瓷游戏的营销费用也急剧增加。

招股书显示,2018年和2019年,青瓷游戏的推广及营销开支分别为1001.3万元、1127.2万元,占同期总收入的10.2%、12.7%。然而,到2020年这一费用开支增长到5.24亿元,占同期总收入的42.7%;2021年第一季度,推广及营销开支为1.78亿元,占同期总收入的36.9%。

近年来,买量成为一种重要的游戏推广手段。游戏厂商在新游上线前后某些时间点,耗资买量、做宣发。青瓷游戏的《最强蜗牛》也采用了类似的手段,自上线起就是买量大户,吸引了不少注意。据媒体报道,《最强蜗牛》在品牌推广期间,与其公测相关的硬广和非标推广资源的总曝光量便超过了6亿次。

相较之下,青瓷游戏的研发投入呈现下滑趋势。招股书显示,2018年至2020年第一季度,青瓷游戏的研发开支分别为2531万元、2561万元、1.45万元与8365万元,占同期总收入的比例分别为25.7%、28.9%、11.9%与1.7%。

大量的营销、广告投放固然能在前期吸引用户下载游戏,然而在游戏精品化趋势愈发明显的市场中,如果研发投入跟不上,一定程度上将影响游戏的可玩性、内容丰富度,以及创新能力,这将不利于用户留存,也将减少游戏产品的生命周期。

《最强蜗牛》成营收支柱,旧游收入下滑、新游难接棒

根据青瓷游戏披露的五款主打手游产生的收入,《最强蜗牛》贡献收入占大头,其他游戏除最新推出的《提灯与地下城》以外,产生收入均开始呈现下滑趋势。

尽管《最强蜗牛》的高流水给青瓷游戏带了业绩的上涨,也为其赴港上市打下基础,但这款游戏在总营收中过高的占比,反映了青瓷游戏对单一游戏产品的依赖。如果青瓷游戏不能探索发展新的收入增长点,就长远发展而言,将产生不利影响。

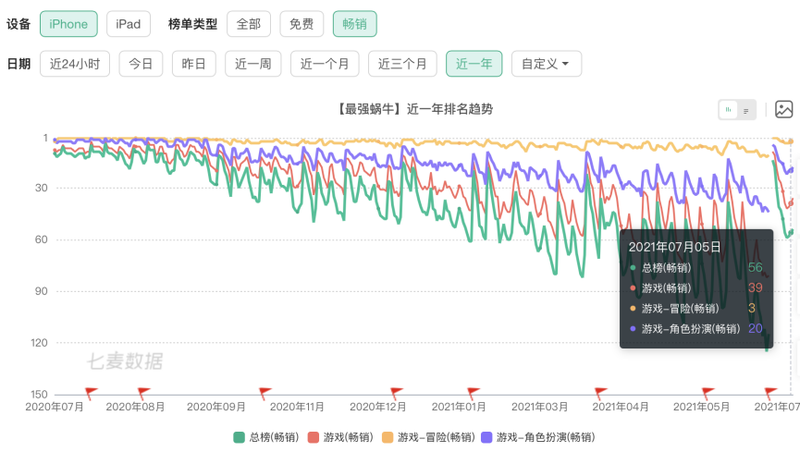

《最强蜗牛》于2020年6月上线,到现在已上线满一年。这款由青瓷游戏自主研发的放置类游戏,上线首月录得流水4亿元,平均MAU为440万人,在2020年中国iOS游戏畅销榜上最高排名第二。截至2021年3月总流水达到16亿元,总计产生收入达15.1亿元。

七麦数据显示,截至7月5日,《最强蜗牛》在iOS游戏畅销总榜排名56,总体呈现下滑趋势。

《最强蜗牛》从不避讳其氪金游戏的定位,游戏开始时就显示公告称,“本游戏为纯商业化运作,氪金极重”。虽然这在一定程度上推动了流水的上涨,但用户评价开始走低。

这款游戏曾因为内容完成度低、首个抽奖活动上线时炸服等状况的发生而颇受质疑。虽然公测前夜,其在TapTap上的评分曾高达9.3,但目前来看,《最强蜗牛》的评分已下滑至5.9。不少游戏用户在评论区表示,《最强蜗牛》成为赚钱机器,活动创新度不够,游戏体验降低。

产业时评人张书乐对蓝鲸TMT记者表示,大多所谓爆款游戏如果渡过3个月周期,往往能有一两年的保鲜期,然后开始衰落。《最强蜗牛》已经上线超过一年了,目前整体表现超过一些传统爆款,有可能会有三五年的周期,如果运营成IP,有持续迭代的游戏更替,则有可能成为持续性精品。

但就目前来看,张书乐认为,青瓷游戏并没有进行真正的IP打造,《最强蜗牛》只算有一定认知度。

青瓷游戏在招股书中表示,计划主要通过为游戏开发原创而标志性的IP(包括通过融合文化元素),辅以周边产品及泛娱乐内容(例如漫画、视频及其他商品),构建青瓷宇宙。也将探索如何为青瓷宇宙中的多个IP之间实现协同效应(例如将现有IP的游戏元素嵌入新游戏,以连接我们的多个IP),从而增强玩家黏性并提升变现能力。

易观分析师廖旭华认为,按照文娱行业对IP的理解,青瓷目前还不足以谈IP,“青瓷宇宙”的说法可能过于乐观,导致投资者预期过高。

“要成就‘青瓷宇宙’需要大量的强力IP支撑,并且互为因果。”张书乐表示。

事实上,对放置类游戏来说,虽有一定用户基础,但也较为小众。青瓷游戏为扩大用户粘性,在发力营销推广之余,对玩家社群运营也较为重视。

截至2021年3月,青瓷游戏在6500多万名注册用户中筛选出1100多万名核心用户,这部分用户不仅能够帮助新游戏的测试和反馈,也让玩家对青瓷游戏带有粘性。

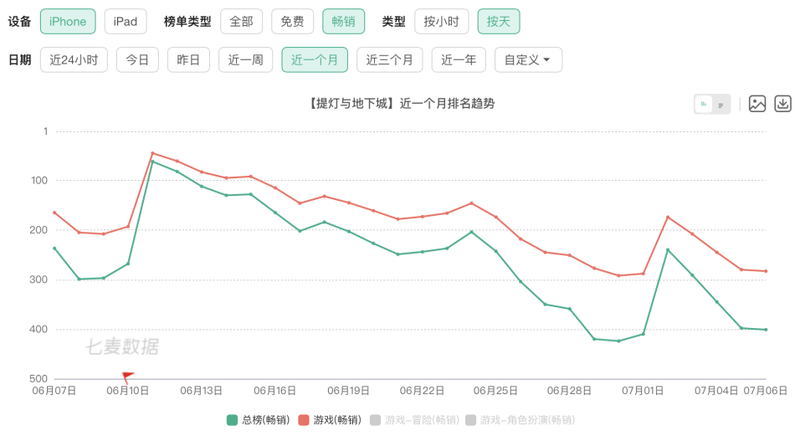

今年3月份,青瓷游戏推出新款手游《提灯与地下城》,首月流水突破1.85亿元。上线首日玩家数突破100万人,同时在线峰值达30万。

数据显示,《提灯与地下城》截至2021年3月的380万名注册玩家中,有170万名玩家是从青瓷游戏旗下的其他游戏转化而来。

但值得一提的是,过了首月,《提灯与地下城》自身品质不足问题显现,口碑、收入开始下滑。七麦数据显示,近一个月,《提灯与地下城》在iOS游戏畅销总榜已在400名开外,颓势已显。

廖旭华认为,《提灯与地下城》的游戏品类还是Rogue-like,这一品类天花板相对《最强蜗牛》会低一点。

“《提灯与地下城》目前表现一般,尚未看出接棒《最强蜗牛》的实力。”张书乐对记者表示,“社群运营多少会对用户增长带来好处,但更重要的是能够形成IP黏性,进而孵化出游戏类的超级IP。”

谋求出海仍将面临激烈竞争

招股书显示,青瓷游戏计划于2021年、2022年及2023年推出四款自主开发的游戏,并将继续从其他游戏开发商引进授权游戏,计划在2022年分销六款引进授权的游戏。

整体而言,青瓷游戏的10款游戏储备包括新类型及类别的游戏,例如跑酷、SLG(包括塔防及其他)、ACT、STG及ACT RPG。

总体而言,青瓷游戏在游戏品类上已有相应拓展,但游戏上线频次并不高,具体表现还有待观察。

此外,招股书显示,青瓷游戏未来将谋求出海,主要通过自主发行在海外市场推出游戏,于2021年计划将日本、韩国及港澳台的玩家作为主要目标受众,逐步扩展至欧洲及美国等地区。其中,计划于2021年第四季度在港澳台推出《提灯与地下城》的当地版本,于2022年第二季度在日本推出《最强蜗牛》,并于2021年第四季度在港澳台推出《时光旅行社》。

根据《2020中国游戏产业报告》显示,2020年中国自主研发游戏海外市场实际销售收入为154.50亿美元,同比增长33.25%,增速同比增长12.3个百分点,收入增速创下了近4年以来新高。

数据显示,2021年第一季度,青瓷游戏中国内地以外的收入为1183.2万,在总收入中的占比为2.5%。

“青瓷游戏作为一个发行经验不算丰富的公司,《最强蜗牛》去年对出海成绩在平均水平之上。整体上青瓷的产品可玩性和创新水平较为不错,并且由于不是传统国产MMO,在海外机会较多。”廖旭华对蓝鲸TMT记者表示。

目前,莉莉丝的《剑与远征》、心动网络的《不休的乌拉拉》等放置类新品游戏,在海外市场均取得一定成绩。

不过,放置类游戏市场对竞争仍然较为激烈。日本市场中已有《旅行青蛙》《猫咪后院》等知名度较高等放置游戏。《最强蜗牛》要想获得更多用户,还需在产品运营等方面做出努力。

“作为一个细分类别,真正要成长起来还是要开发增量市场,特别是女性用户、中年乃至老年游戏玩家等,否则依然长不大。”张书乐表示。