目前我国4成家庭手握2套以上的房产,现实生活中,有些人穷其一生也没有属于自己的房子,而有些人则拥有多套房产,这些房产大部分房产掌握在投机者手里,正真需要房子的人只能望“房”兴叹!

对于已经拥有一套房产的家庭来说,一套房抵御风险的能力很低,在家庭有一定财富积累以及孩子长大结婚时,购买二套房就成了必选项,那么,购买二套房需要注意哪些事项呢?

1 二套房房贷政策

2010年4月,《国十条》规定:对贷款购买第二套住房的家庭,贷款首付款比例不得低于60%,贷款利率不得低于基准利率的1.1倍;对贷款购买第三套及以上住房的,贷款首付款比例和贷款利率应大幅度提高,具体由商业银行根据风险管理原则自主确定。各地方可以根据实际情况暂停三套房贷。

2015年3月,央行、住建部、银监会联合下发通知:对拥有一套住房且相应购房贷款未结清的居民家庭,为改善居住条件再次申请商业性个人住房贷款购买普通自住房,最低首付款比例调整为不低于40%。

从政策来看,二套房的首付比例从此低于60%降到不低于40%,说明政策层面也考虑到现实需求,逐渐放宽限制。

2 二套房首付比例及房贷利率

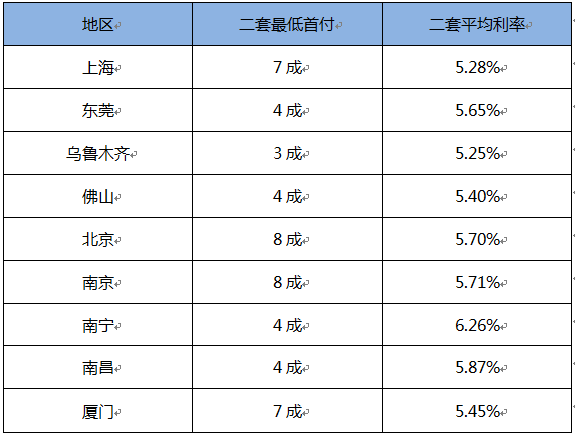

2021年10月,90个主要城市主流首二套利率为5.99%,其中南宁二套房房贷平均利率为6.26%,南昌二套房房贷平均利率为5.87%,南京二套房房贷平均利率为5.71%。

从下表来看,一线城市的二套房首付比例极高,上海、厦门二套房最低首付比例70%,北京、南京二套房最低首付比例80%,只有乌鲁木齐二套房最低首付比例较低,为30%。

表中所列城市二套房房贷平均利率均在5%以上,南宁二套房房贷平均利率高达6.26%,其次为南昌的5.87%。

从数据可以看出,市场上对购买二套房的消费者不够友好,这里面除了国家层面打击囤房者,坚定“房住不炒”的方针外,还有银行为降低自身的授信风险而提高了二套房房贷利率。预计随着三胎政策的放开,购买二套房的群体必然增多,届时政策及市场也将有所变化。

2021年5月部分地区二套住房贷款首付比例及利率

3 二套房认定标准

根据《关于规范商业性个人住房贷款中第二套住房认定标准的通知》第三条,有下列情形之一的,贷款人应对借款人执行第二套(及以上)差别化住房信贷政策:

1.借款人首次申请利用贷款购买住房,如在拟购房所在地房屋登记信息系统(含预售合同登记备案系统,下同)中其家庭已登记有一套(及以上)成套住房的;

2.借款人已利用贷款购买过一套(及以上)住房,又申请贷款购买住房的;

3.贷款人通过查询征信记录、面测、面谈(必要时居访)等形式的尽责调查,确信借款人家庭已有一套(及以上)住房的;

4.对能提供1年以上当地纳税证明或社会保险缴纳证明的非本地居民申请住房贷款的,贷款人按"第三条"执行差别化住房信贷政策。

4 购买二套房贷款条件

1.借款人具有充分的民事行为能力,在该城市具有有效的居民身份证或在该城市具有正式的城市户口登记,收入稳定,信用良好,并具有偿还本金和利息的能力;

2.贷款前,住房公积金需要正常支付并连续支付一年以上,并且必须提供有效的购房合同或协议。付款人必须是合同中的购买者,购买共同财产权的共同所有人(配偶除外)必须出具书面同意住房抵押的承诺;

3.有足够的资金,不少于自住房的价值,自有资金30%以上(二手房需要40%以上)。借款人允许办理保险和住房抵押贷款;

4.借款人在银行开设个人账户,并允许银行每月直接从账户中收取贷款本金和利息。

5 购买二套房注意事项

1.公积金贷款

购房者购买第一套房子时,如果已经使用了公积金贷款,但还没有还清,买方将不能使用公积金贷款或使用公积金偿还抵押贷款。如果购房者在购买第二套住房时已经还清了第一套住房的公积金贷款,第二套住房可以申请公积金贷款,较商业贷款能节省不少资金。

2.商业贷款

通过商业贷款购买第二套房,在购买第二套住房之前,需要了解银行关于购买第二套住房的相关规定,包括首付比例、贷款利率、还款周期等,这些细节决定将来需要偿还的金额。

3.资金实力及负债率

二套房的贷款首付要远远高于首套房,现在市场上二套房的首付款最低是50%左右,所以大家在购买二套房时,务必要确保自己有足够的首付款才可以,不然贷款申请肯定被拒。

需要注意的是,在购买二套房时,负债率达到50%以上就很容易导致贷款被拒,负债率超过70%,基本上都会被拒。

4.个人征信

在申请贷款时,银行会对借款人的个人资质进行严格审核,不仅需要征信资质良好,同时还款能力也必须达标,能够提供符合银行要求的工资流水。同时在申贷之前,必须要将自己名下的网贷产品结清,否则就会被拒。